丰岭观点2020年6月:坚守价值,进化组合

时间:2020-06-01 来源:丰岭资本 阅读量:1449

疫情、海内外形势的变化日异月殊,在充满不确定性的大背景下,投资如何应对?先说我们的结论:第一,始终坚持价值投资的原则和方法;第二,投资组合需要适度再平衡。

价值投资、平衡组合,这说起来很容易,坚持起来很难——很多人只看到了其中的好处,没有看到其中的难处,往往在遇到挫折的时候,就放弃了。我们愿意坚持这两条,不仅仅是因为尝到了甜头,更是因为吃了其中的苦头——在各种甜头和苦头之间综合比较之后,选择了当前的方法。

坚守价值

这真是一个被说烂了的话题了。价值投资大师约翰·聂夫,在其自传《约翰·聂夫的成功投资》,先讲了一段投资花旗银行的故事,那应该是他最得意的投资之一。约翰·聂夫在1987年就开始买入花旗银行,但在随后的房地产风险及新兴市场危机中,花旗银行遭受了较大的损失、股价大跌。约翰·聂夫认为市场过度反映了坏消息,开始抄底买入。但随着越买越多,坏消息及各种意外继续接踵而至,股价跌得更多。这种情况不是持续1、2个月,而是持续好几年,约翰·聂夫面临的压力、迷茫、挫败感可想而知。虽然经过反复的研究、论证、跟踪,约翰·聂夫最终坚持下来,但这笔投资直到1992年才开始赚钱。这是一个漫长而挫折的投资历程。当年读到这一部分的时候,有一种困惑一直伴随着我近20年职业生涯的前半部分:这难道不是一笔失败透顶的投资吗?为什么会被当成最典型的案例放在最前面讲呢?

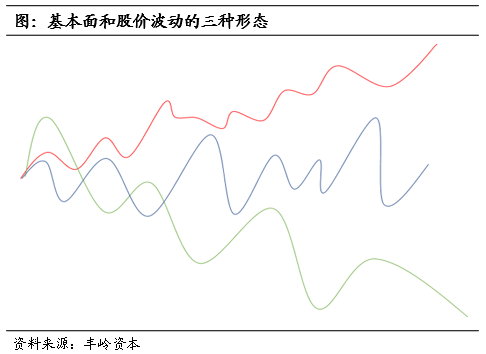

价值投资说起来容易,坚持起来却很难。热门的时候,人人都是价值投资大师;冷门的时候,大家又都想远离它。你在现实中看到的逆向投资案例,大部分都是美好的精准抄底的故事——在市场恐慌的时候买入,然后立即大幅度反弹。这并非真相的全部,在真正逆向投资的历史中,精准抄底只是偶然和意外。逆向投资为什么很难?因为这并不是立竿见影的灵丹妙药,很多时候,逆向买入之后,可能会亏1年、2年、甚至更长时间。但股票市场每天都开市,客户希望每天都看到净值上涨。市场的波动周期,往往正好比你能坚持的时间多那么一点点。

既然价值投资和逆向投资这么难,我们为什么要坚持这样的方法?因为其他的方法更难!回到约翰·聂夫的故事。一开始的时候,我想,为什么不等到花旗银行跌倒谷底再重仓买入呢?那样不是可以多赚更多倍吗?一定会有不少人在最底部买了不少花旗银行,难道这些人不是比约翰·聂夫更加成功吗?答案在持续性——职业投资者的一生中,会有无数次交易,核心问题不在于某一次交易做得好不好,在于能否持续做得好。从业近20年来,我熟知的优秀基金经理中,大概可以分为两类,借用孔子的话:一种是生而知之者,另外一种是习而知之者。生而知之者,是天生的基金经理,万里挑一,几乎从不犯错。我们肯定不是第一种,但我们希望自己可以通过努力,成为习而知之者。在丰岭的理念“远见、进化、稳进"中,进化在最中间的位置,我们始终都需要不停地学习和进化。

市场展望

在充裕的流动性支持下,过去几个月的全球市场,展现出了较强的韧性。虽然疫情对经济的冲击较大,但这只是一次性冲击。从DCF的角度来看,一次性冲击对估值的影响有限。两个月前的市场,股价反应了过分悲观的预期,我们当时说,只要企业的永续经营假设没有受到挑战,那就意味着机会。没有想到的是,市场的修复速度是如此之快。也许,市场本身已经从历次波动中得到了进化。

无论世界如何变化,那些能够持续为社会创造价值、并且能够在竞争中处于相对优势地位的企业,总是会变得越来越值钱。在刚刚结束的两会上,我们看到政府越来越有定力,并没有像过去一样启动强烈的经济刺激计划。我们相信,这更符合经济规律,更有利于经济的长期平稳发展。总体而言,在经济增速变得缓慢的时期,虽然整体性的机会在变少,但那些有竞争力的企业,有能力获取更多的市场份额,进而带来更强的议价能力。我们依然会有较多的投资机会。

从结构上来看,医药、消费品、以及TMT类等热门板块,由于短期受疫情影响程度较小,表现相对突出。无论是回顾历史还是预测未来,当前这部分公司的股价,都已经隐含了较高的预期,交易已经趋于拥挤。但在这之外,比如金融、物流、本地生活服务,以及部分高端制造业等方向上,我们依然能够看到很多性价比较好的投资机会。