为什么不看好市场,我还要出来做阳光私募?

时间:2017-01-02 来源:金斌 阅读量:1932

2013年7月,我从工作了9年的银华基金离职,投入到阳光私募行业。和大多数看到牛市才想起来奔私的基金经理不一样:站在当时,经济前景展望不够乐观、政府也正在收紧货币(2013年6月开始,钱荒一直持续到当年年末),我是做好了过3年熊市准备的。为什么觉得市场不太好,我还愿意辞掉安稳高薪的工作出来创业呢?我并不是脑子进水了,虽然没有指望一夜暴富,但也不会希望天天饿肚子。股票和实业最大的不同就是,这个市场最不缺少的就是机会。事实上,哪怕是在看似漫无边际的熊市中,也会有许多结构性的机会。越是在熊市,安全的投资机会反而会越多;反倒是牛市,理性的投资者需要时刻担心泡沫的破灭,夜不能寐。而且,我自认为是一个相对保守的投资者,在熊市中相对优势才能更加显现出来。

压低的估值+意料之外的货币放松=牛市

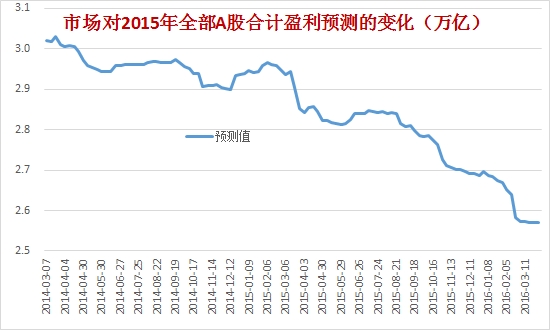

我当时怎么也没有想到,我竟然有幸赶上了两年轰轰烈烈的大牛市。事实上,不只有我没有想到:2014年上半年,上证指数在2000点左右,有一家知名券商策略分析师说看400点大反弹,很多人将信将疑。在指数短暂下跌之后,甚至有人嘲笑说距400点大反弹还有500点。无论是从经济面还是从企业盈利层面,股票似乎都不应该上涨:在过去两年,市场对A股整体的盈利预测是不断下调的,这让很多认为股市是经济晴雨表的人大跌眼镜。

资料来源:wind资讯

美国一个叫弗里德森的财经记者总结了美国20世纪10个最大的牛市,期望从中找出一些规律,并写成了一本书《似火牛年-华尔街股票历史上的非凡时刻》(it was a very good year)。结果发现,经济好的时候有牛市,经济不好的时候也可能会有牛市。虽然牛市的原因各种各样,但总的说来,如果出现“压低的估值+意料之外的货币放松”,牛市的概率就相当大了。

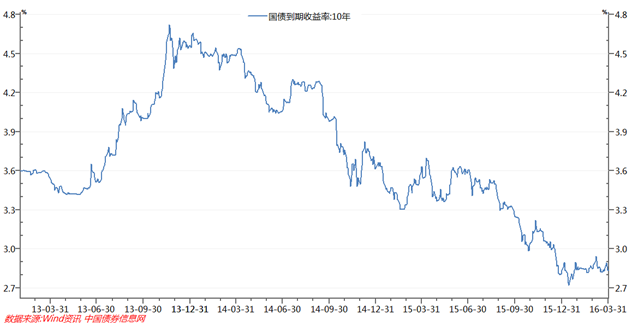

A股始于2014年的这轮牛市,几乎就是这个公式的翻版。由于对未来比较悲观,当时大部分股票的估值已经被投资者卖到比较低的位置,这就是“压低的估值”;2013年下半年以来的钱荒,在2014年开始逐步缓解,债券收益率持续下行,央行在11月份的降息降准,给市场一个非常明显的信号,这就是“意料之外的货币放松”。有了这两个前提条件,随后的牛市似乎就是顺理成章的了。

逆向思考+不跟风=好运气

我们不是因为预见到牛市,而是出于对这份事业的热爱,才辞职创业的。很多人说我们运气好,但在熊市氛围下,还敢于离开安稳的工作岗位,依然需要不小的勇气和自信。有时候,逆向思考+不跟风,或许就等于好运气。

2015年我们的微信公众号上发表过一篇文章,“什么是A股最好的投资策略?”我们发觉,自从2001年开始,A股市场只经历了一轮大的风格转换:2008年以前和2008年以后。2008年以前,是价值投资者的黄金年代;2008年以后,是壳公司的黄金年代。如果从2009年初一直组合投资壳公司,定期更换组合,累积到2015年底,累计收益将超过同期99%的公募和私募基金。但我们最后的结论是,由于注册制及战略新兴板的推进,一轮新的风格转换可能要重新开始了。这个时候参与壳公司投资,可能不是一个好的选择。

2016年政府暂停推进注册制及战略新兴板以来,炒壳公司一时又重新成为市场最热门的选择。但我们隐隐觉得,就算一时半会没有注册制,市场的风向可能也要变了。这或许是另一轮风格转换的开始,股票就是这么令人捉摸不透:如果每个人都觉得这是一门绝好的生意,你最好的选择反而是离开。为什么?

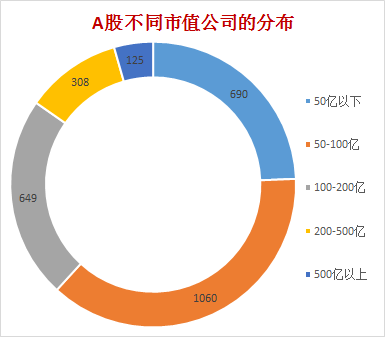

截止到2016年4月2日,A股共有2832家挂牌公司,其中690家即24%的公司总市值低于50亿,1750家即61%的公司总市值低于100亿人民币。说壳资源稀缺,无论如何是没有道理的。

资料来源:wind资讯

壳能值钱有两个条件:一是一、二级市场市场价差长期存在;二是IPO受管制。但为什么一、二级市场价格差会长期存在呢?是套利活动不够多,或者说受到限制。由于不好统计,我们把上市公司定向增发做为参与这种制度套利活动的近似参考。2013、2014、2015公布定向增发上市公司的家数分别是242家、399家、1100家,2016年1季度已经有469家公司公布定向增发了,年化1876家,相当于三分之二的上市公司。如果说之前A股是“傻子太多,骗子不够用”的话,经历股灾,傻子已经被消灭了一大批,但骗子却是越来越多。虽然无法预测是哪一天,但我们相信,在不远的将来,供求关系一定会发生逆转。

君子不立危墙之下,也不要去赚最后一个铜板。我们宁愿少赚点钱,也不希望成为最后买单的那个傻瓜!是泡沫就会有破灭的那一天。有时候,泡沫之所以会破灭,并不是因为有人戳破了它,而是它自我膨胀的结果。

回归业绩和估值,老老实实赚“慢钱"!

在过去几年,博弈是市场主流的赚钱方式,分析基本面,看业绩和估值,反而会被大家嘲笑。但股票市场永远是风水轮流转,一些不被大家关注的行业里面,虽然整体形势不佳,但是优势公司的市场份额提升+竞争力变强,收入及利润仍有较大的上升空间。换个角度来看,也正是由于这样一个大的环境,反而给价值投资者造就一个真正的入场机会。

站在目前的位置,大部分A股的估值仍算不上便宜。但A股市场长期以来的两极分化,也让投资者可以找到不少估值相对有吸引力的投资标的。大多数人都没有这个耐心:很多人都希望在牛市进来捞一把,熊市前及时离场。但等大部分投资者看明白是牛还是熊,市场趋势可能已经差不多快要结束了。在越来越多的人渴望赚快钱的今天,赚“慢钱”的道路上并不拥挤。而事实证明,人多的地方没肉吃,不拥挤的地方更容易找到金矿。谢谢大家!