丰岭资本2024年展望:重建增长信心

时间:2024-01-01 来源:丰岭资本 阅读量:684

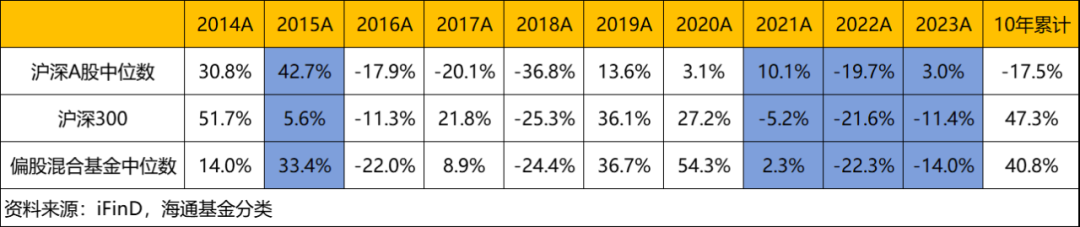

2023年,沪深300指数下跌-11.4%,偏股混合基金跌幅中位数是-14.0%,与此同时,沪深A股涨幅中位数为+3%。如果把市场涨幅中位数看做是股民收益的平均水平,在经历了2017-2020四年跑输之后,散户股民在过去三年里持续战胜了市场和机构!展望2024年的时候,一个自然的想法是:这种状况会持续吗?风水会轮流转吗?

我们把股票简单的分为三个类型:深度价值、GARP(Growth at a Reasonable Price)类、主题概念类。这三种分类并非泾渭分明,往往会有重叠。过去几年,深度价值及主题概念类的资产,均有不同程度的投资机会;但GARP类资产总体表现不佳,是拖累指数及机构净值的主要因素。

深度价值类股票,以红利股为典型代表。过去几年,由于全社会投资机会减少及无风险回报率下降,一些商业模式稳定且有较好分红承诺的公司,如水电及电信运营商等,估值得到了较大的提升;另外,受益于产品价格上涨及估值提升,部分传统资源股如煤炭等,有更大幅度的上涨;但部分高杠杆或者价格周期向下的企业,如房地产及金融等等,则是周期的另外一面,表现不佳。

GARP类股票,以各种“茅”为典型代表。如食品饮料、化妆品、医药、电动车及风电光伏产业链的部分公司等等,一方面,过高估值向正常水平回归;另外一方面,由于经济形势变化或者竞争格局的演变,企业长期增长潜力受到较大的挑战。在这两方面综合作用下,GARP资产过去几年盈利和估值双受压,有较大的调整。

主题概念类股票:以美股映射或者各种事件驱动类资产为典型代表。如Ai、机器人、或者信创等等,有时候是纯粹的概念和主题,有时候也会与深度价值或者GARP等其他类资产重叠。在A股的历史上,绝大部分主题概念类股票,只有波动价值,没有持有价值;但也有少量的公司,会从主题概念演变成具有业绩支撑的成长性或者价值型的投资机会。

整体而言,大多数机构投资者更偏爱GARP类资产,也即所谓的各种“茅”。事实上,受益于改革开放以来中国经济的蓬勃发展,在历史上,这类资产的确创造了非凡的价值,也给投资者带来了不菲的回报。但过去几年,过高估值的回归、以及中长期增长逻辑被破坏,GARP类资产价格的调整幅度也相对较大。

对市场的信心,本质上还是来自于对经济的信心。过去几年,无论是国际上地缘政治格局的演变、还是中国人口总量的拐点,以及房地产大周期的逆转,周期性问题和结构性问题叠加,对经济趋势都形成了不小的压力。虽然不适宜展开讨论,但无论如何,股票市场始终在直面这些问题和压力。换句话说,2023年初大家对经济和市场满满的信心,以及此时此刻对未来的担心和犹豫,已经都在当时股价中了。

站在当前的时点,展望2024年,我们重点关注两类资产:低估值红利资产以及增长逻辑仍在或者得到重建的GARP类资产。长期增长中枢的下行,优质红利股仍有较大的重估空间。与此同时,部分细分领域和优质企业的中长期增长空间仍在。在估值相对低位,优质公司如果能持续重建增长信心,其回报空间仍然值得期待。

在红利资产的选择上,我们重点强调低估值、高分红、弱周期和低杠杆。低估值、高分红很容易理解;弱周期和低杠杆,是为了反脆弱。广义角度的红利类资产,有点类似于经济的看空期权:全社会投资回报率的持续下降,必将导致具有相对稳定回报类资产的价值重估。但周期类资产或者加了杠杆的资产,在经济下行期间,其盈利模式依赖于产品价格的上升或者稳定,在某种程度上来说,逻辑上不太自洽,具有一定的脆弱性。我们更倾向于商业模式更加稳健和可持续的资产。

GARP类股票,和历史相比,其估值处在一个相对便宜的位置上。但如果看绝对估值,便宜比不过深度价值,想象空间又比不过各种主题概念。因此,GARP类资产的机会,仍然需要聚焦到增长上来。无论经济环境如何变化,总有部分产业的需求是持续扩大的;也总有部分优质企业,能在当前环境下重新找到自己恰当的发展空间。在长期低迷之后,我们也有望从中发掘出更多的机会。

盲目乐观是理性投资的敌人。我们并不期望未来几年经济突然变好,哪怕我们还要经历一段艰苦的岁月。但随着股价的调整,以及形势的演变,我们仍然能够看到越来越多的机会。接受现实的残酷,把过去的得失清零,依然积极理性的探索投资机会,也许这才是真正的乐观主义精神吧!